Японские свечи

Для передачи информации в графическом виде о состоянии рынка, существует три основных типа графиков: свечной, баровый, линейный. Одним из наиболее распространенных и информативных для анализа рыночной ситуации, является свечной график.

Чем так полезен данный вид графика? Как формируется свеча? Какие возможности предоставляет трейдеру, использование свечей в графическом анализе? На эти, а также на многие другие вопросы вы сегодня найдете ответ.

Что такое японские свечи?

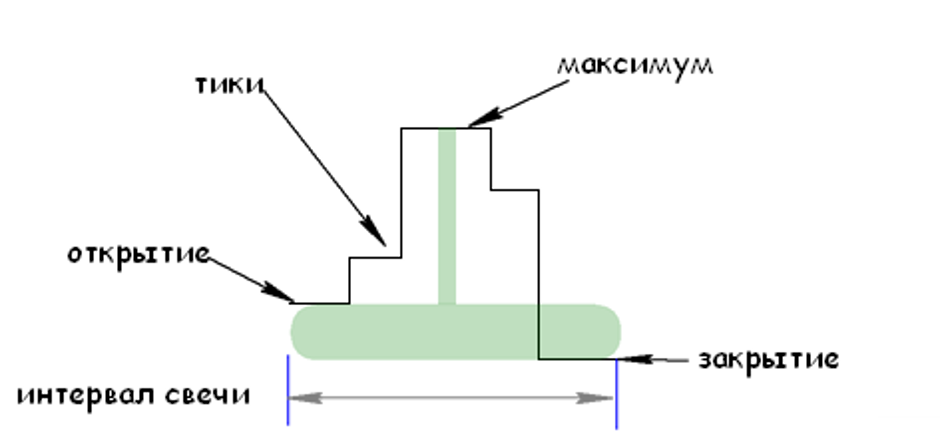

Японские свечи относятся к одной из разновидностей интервального графика (возможность отображения одной свечой определенного временного промежутка). Так свеча с интервалом 5 минут будет давать информацию о том, как вел себя рынок в течении этого времени. Формирование самой свечи происходит за счет поступающих тиков (минимальное изменение цены для определенного актива).

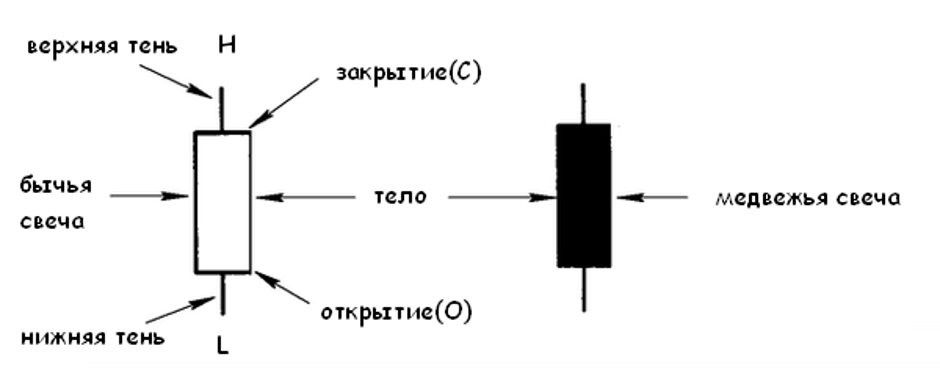

Свеча обычно состоит из тела и теней, и имеет четыре параметра:

1. Цена открытия (Open), обозначается буквой «O».

2. Цена максимума (Hight), обозначается буквой «H».

3. Цена минимума (Low), обозначается буквой «L».

4. Цена закрытия (Close), обозначается буквой «С».

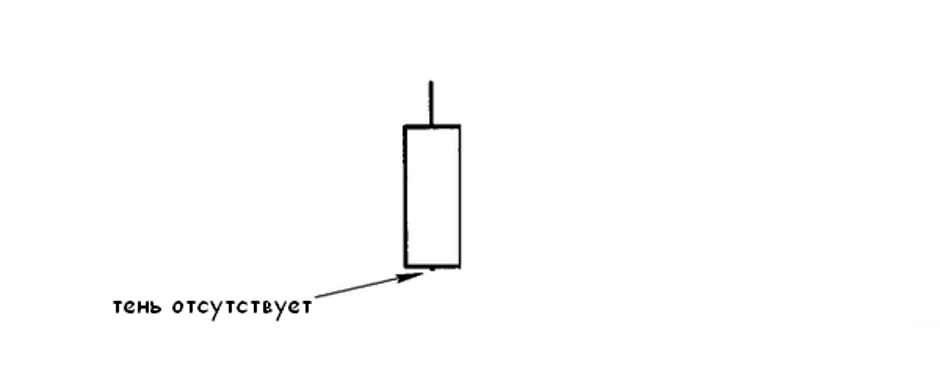

Телом свечи называется область между ценой открытия и закрытия, ограниченная временем. Тенями называются минимумы и максимумы свечи, в случае когда они не совпадают с ценами открытия или закрытия. Если же максимум или минимум совпадает с открытием или закрытием, принято считать что тень отсутствует.

История упоминания о японских свечах берет начало в 18-м веке н.э. Когда японец Мунехиса Хонма использовал информацию о ценах на рис, представленную в свечном формате, для торговли на японской фьючерсной бирже. Сделав целое состояние на торговле рисом, Хонма сформулировал основную философию анализа по японским свечам, получившую название метод Сакаты. Основные правила которого, составляют фундамент нынешнего анализа свечных моделей. Популярность японских свечей стала расти с развитием технического анализа в 20-м веке благодаря теории Чарльза Доу. Однако наибольший всплеск популярности произошел лишь в 80-х годах 20-го века, благодаря Стиву Ниссону, который стал популяризировать на Западе данный вид графика для анализа рыночной ситуации.

Анализ при котором происходит оценка рыночной ситуации с помощью японских свечей называется свечным. Свечной метод оценки рыночной ситуации относится к одной из разновидностей графического анализа, являющегося в свою очередь частью технического.

Как информация представленная японскими свечами может помочь в прогнозировании движения?

Для начала давайте разберемся каких типов бывают японские свечи.

По структуре формирования японские свечи разделяют на 9 типов.

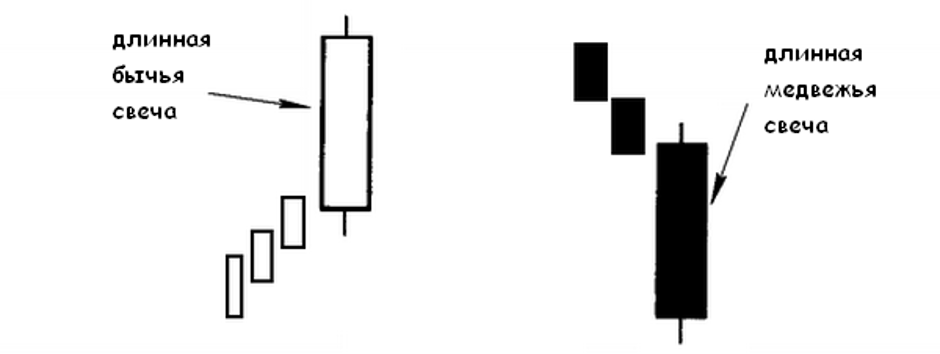

1.Длинные.

Длинными называют свечи, тело которых намного больше относительно предыдущих 5-10.

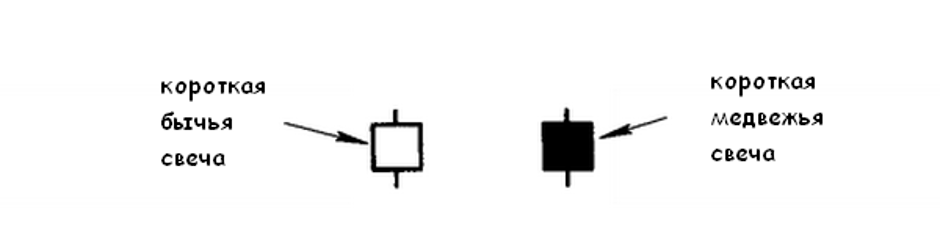

2. Короткие.

Короткими называют свечи, тело которых намного меньше относительно предыдущих 5-10.

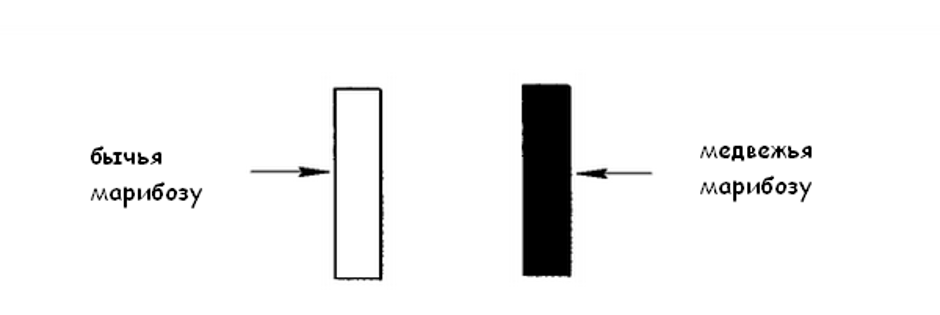

3.Марибозу.

Марибозой называют длинные свечи без теней.

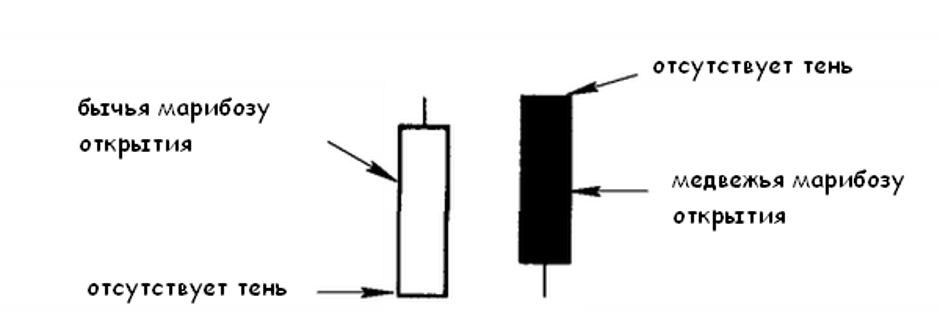

4. Марибозу открытия.

Марибозу открытия называют свечи у которых нет тени со стороны открытия. При этом тень со стороны закрытия имеется.

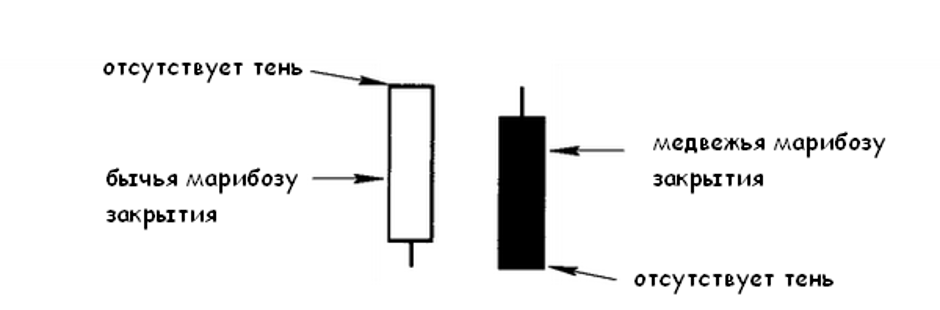

5.Марибозу закрытия.

Марибозу закрытия называют свечи у которых нет тени со стороны закрытия. При этом тень со стороны открытия имеется.

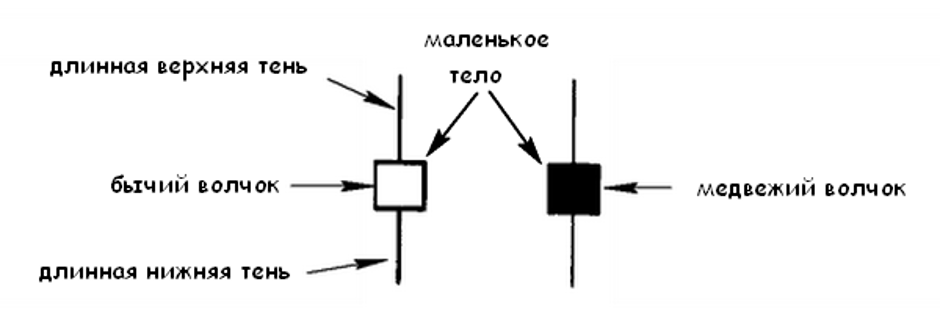

6. Волчки.

Волчками называют свечи с маленьким телом и длинными верхними и нижними тенями.

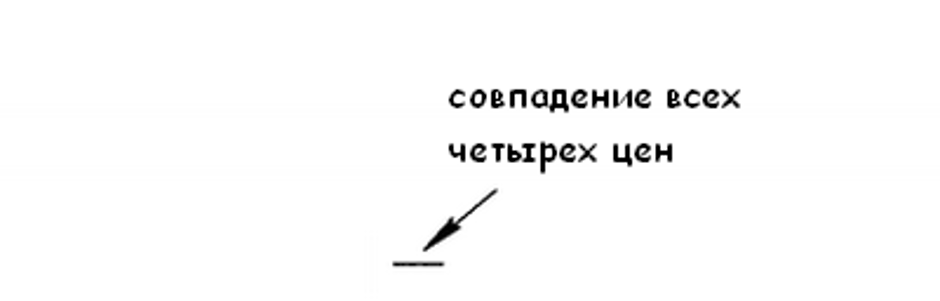

7. Доджи.

Доджами называют свечи у которых цены открытия и закрытия совпадают, либо разница между ними составляет всего несколько тиков.

При этом различают несколько типов доджи:

7.1. Длинноногая доджи. Длинные тени одинакового размера, при этом тело свечи находится посередине.

7.2.Надгробие (тохба). Длинная верхняя тень, при отсутствии нижней.

7.3. Доджи-дракон (томбо). Это противоположная надгробию свеча, имеющая длинную нижнюю тень при отсутствии верхней.

7.4. Доджи четырех цен. Свеча у которой все четыре ценовых показателя (открытие, закрытие, максимум, минимум) совпадают.

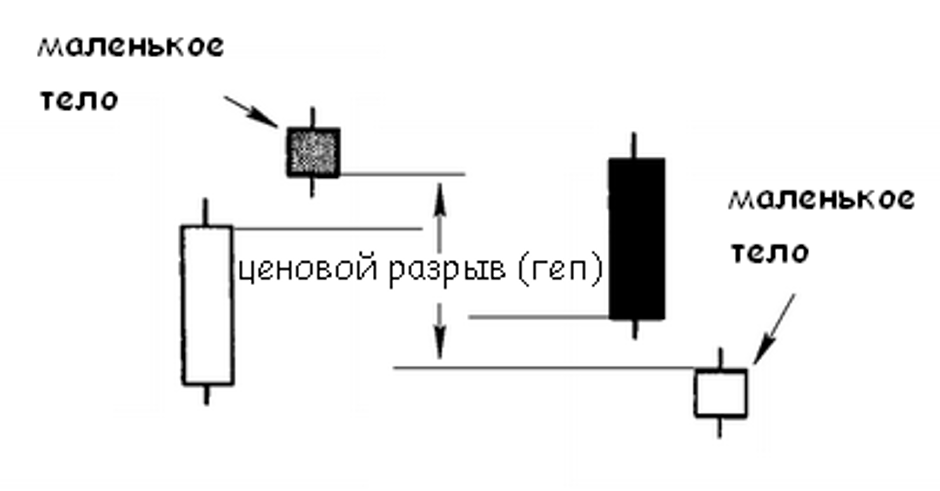

8. Звезды (госи).

Звездами называют свечи с маленьким телом, появляющиеся после ценовых разрывов (гепов)

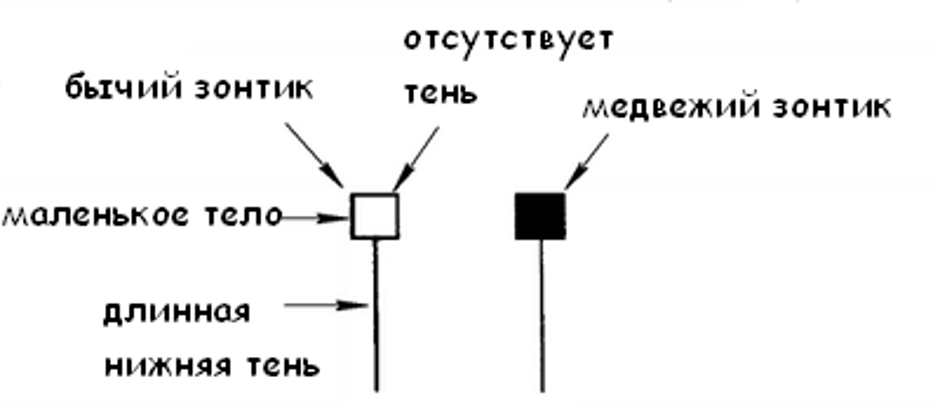

9.Бумажные зонтики (каракаса).

Бумажными зонтиками называют свечи, имеющие маленькое тело с длинной нижней тенью, при отсутствии верхней.

Теперь, когда мы разобрались с основными типами японских свечей. Настало время познакомится с моделями, которые они могут формировать, а также с возможностями прогнозирования на основе них.

Основные модели разворота.

Данные модели используются для анализа возможного разворота тренда.

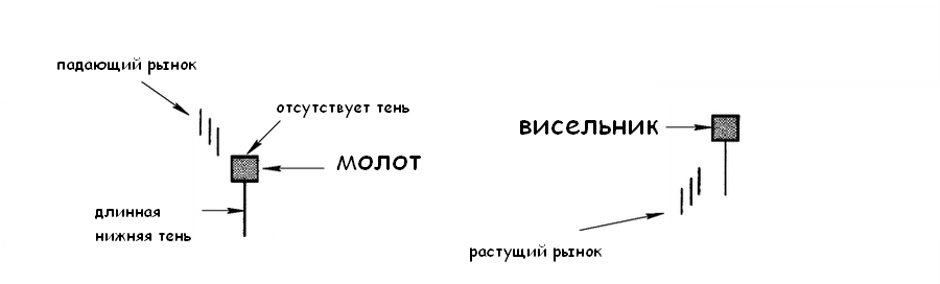

1. Молот (тонкачи) и висельник (такури - подьем на веревке).

Молот - модель, возникающая на падающем (медвежьем) рынке и оканчивающаяся свечой «бумажный зонтик».

Висельник - модель, возникающая на растущем (бычьем) рынке, также оканчивающаяся свечой «бумажный зонтик».

При этом для идентификации данной модели цвет «зонтика» не имеет значения.

Основными критерями для идентификации являются:

1. Наличие тренда.

2. Длинная нижняя тень.

3. Отсутствие, либо очень маленькая длина верхней тени.

На рисунке ниже представлены примеры отработки данных моделей.

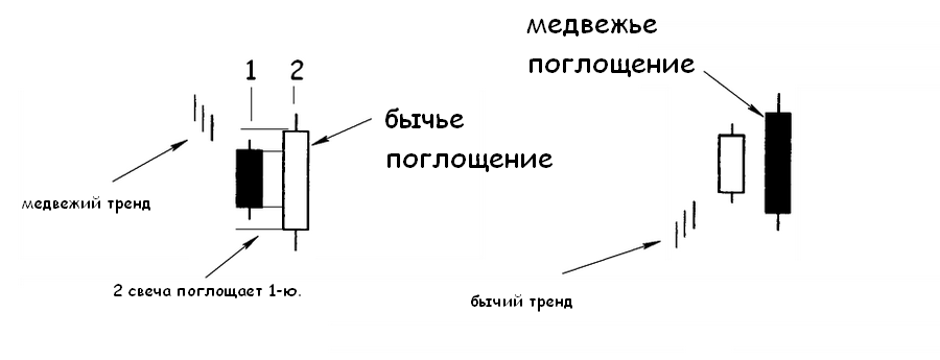

2. Поглощение (цуцуми).

Данная разворотная модель состоит из 2-х свечей разного цвета (характера). При этом 2-я свеча с большим телом, полностью поглощает 1-ю, имеющую маленький размер.

Существуют два вида поглощений:

2.1. Бычье поглощение, возникающее на медвежьем рынке, при этом свеча поглощения является бычьей.

2.2. Медвежье поглощение, возникающее на бычьем рынке, при этом свеча поглощения является медвежьей.

Основными критериями для идентификации модели являются:

1. Наличие явно выраженного тренда

2. Тело 2-ой свечи должно поглощать тело 1-ой.

3. Направление 1-ой свечи должно совпадать с предшествующим трендом. В нашем случае для бычьего тренда свеча должны быть возрастающей (белой), для медвежьего - понижающейся (черной).

4. 2-я свеча должна быть противоположна по характеру (цвету).

На рисунке ниже представлены примеры отработки данных моделей.

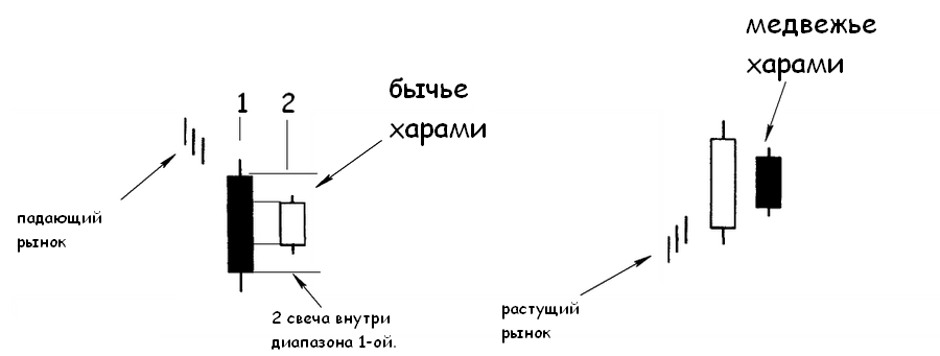

3.Харами.

Данная модель возникает после сильного тренда, завершающегося 2-мя свечами, 1-я из которых является длинной, а 2-я короткой. При этом тело 2-ой свечи находится внутри тела 1-ой. Так же желательно чтобы направление длинной свечи совпадало с предшествующим трендом.

Существует два вида харами:

3.1. Медвежье харами, возникающее на растущем рынке, при этом 2-я свеча должна быть медвежьей.

3.2. Бычье харами, возникающее на падающем рынке, при этом 2-я свеча должна быть бычьей.

Основными критериями для идентификации модели являются:

- Наличие сильного тренда перед длинной свечей.

- Желательно совпадение направления длинной свечи с трендом.

- Тело короткой свечи должно находится внутри тела длинной.

- Направления 1-ой и 2-ой свечи должны отличаться.

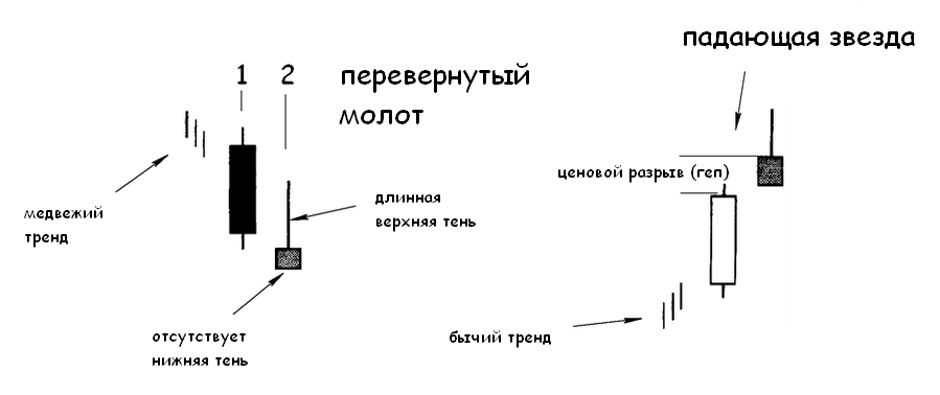

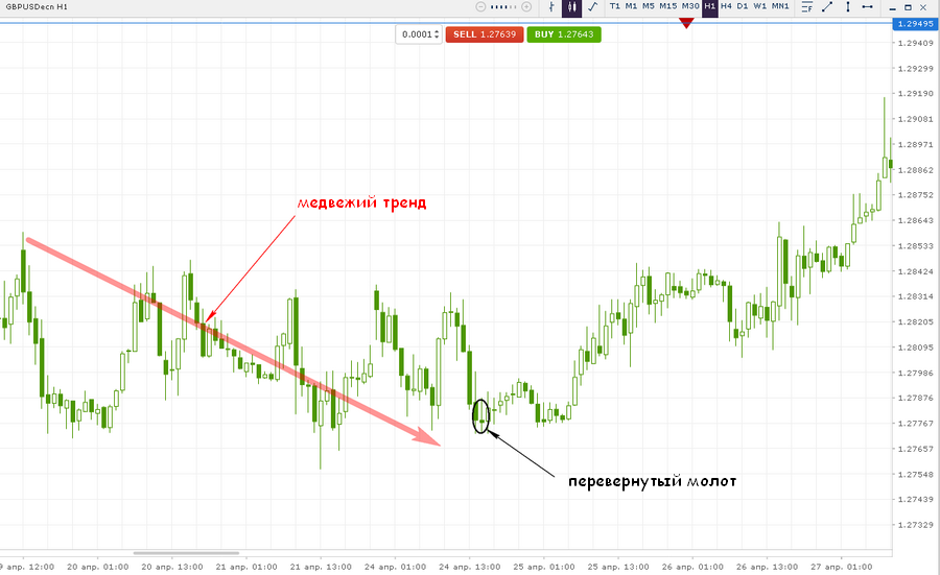

4. Перевернутый молот и падающая звезда (тоба и нагаре боси)

Данная модель состоит из одной свечи «бумажного зонтика», которая в зависимости от предшествующего тренда, будет идентифицироваться, как перевернутый молот либо падающая звезда. При этом молот является бычьей разворотной формацией, а падающая звезда медвежьей. Стоит уточнить, что для модели падающая звезда, обязательным условием является наличие ценового разрыва (гепа) перед ней. Для молота же, данное условие не является критическим.

Критериями для идентификации данной модели являются:

1. Наличие выраженного тренда.

2. Для модели «падающая звезда», обязательно наличие ценового разрыва.

3. Маленькое тело с длинной верхней тенью.

4. Полное отсутствие нижней тени, либо ее длина очень маленькая.

На рисунках ниже представлены примеры отработки данных моделей.

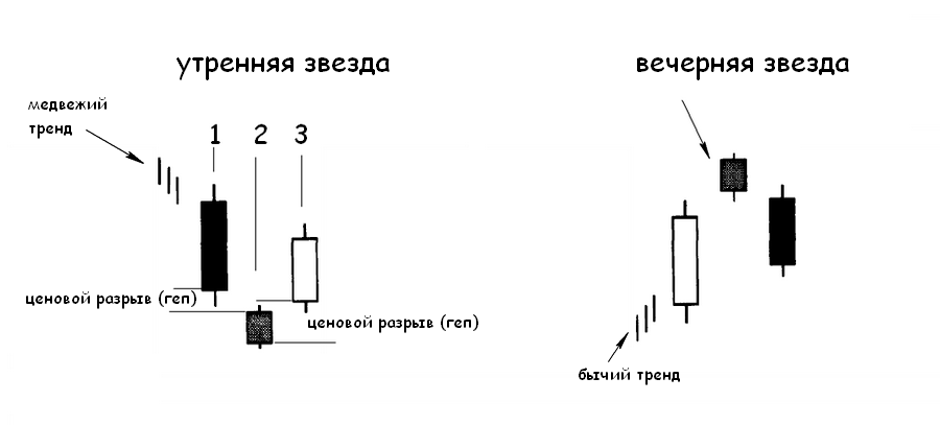

5. Утренняя и вечерняя звезды.

Данная модель состоит из 3-х свечей, которая в зависимости от предшествующего тренда, будет идентифицироваться, как утренняя звезда, либо как вечерняя звезда. Утренняя звезда относится к бычьей разворотной модели и состоит из 3-х свечей. 1-я из свечей поддерживает нисходящей тренд, является длинной и черной (медвежьей). 2-я свеча имеет маленькое тело без явных теней, то есть является звездой. При этом между телами 2-ой и 1-ой свечей имеется ценовой разрыв (геп). Последняя из 3-х свечей является белой (бычьей) и также имеет разрыв с телом второй.

Вечерняя звезда относится к медвежьей разворотной модели, также состоящей из 3-х свечей.

Но при этом 1-я из свечей поддерживает восходящий тренд, является белой (бычьей). А последняя из свечей является черной (медвежей) длинной.

Критериями для идентификации данной модели являются:

- 1-я свеча всегда должна быть длинной и поддерживать предшествующий тренд.

- Наличие ценового разрыва между 1-ой и 2-ой свечами.

- Различие характера 1-ой и 3-ей свечей.

- Наличие ценового разрыва между 3-ей и 2-ой свечей.

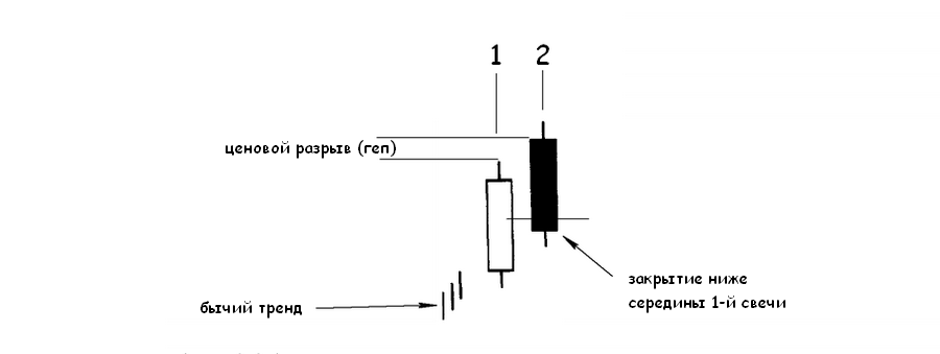

6. Завеса из темных облаков (кабузе).

Данная разворотная модель является медвежьей, формируется на растущем рынке и состоит из 2-х свечей. 1-я является белой (бычьей). 2-я - черная (медвежья). Причем открытие 2-ой свечи происходит с разрывом выше максимума 1-ой. Закрытие же происходит чуть ниже середины тела 1-ой свечи.

Критериями для идентификации данной модели являются:

1. Наличие восходящего тренда.

2. Длинная белая (бычья) свеча.

3. Открытие 2-ой свечи с разрывом (гепом) выше максимума 1-ой.

4. Закрытие 2-ой свечи внутри тела 1-ой, ниже середины.

На рисунке ниже представлен пример отработки данной модели.

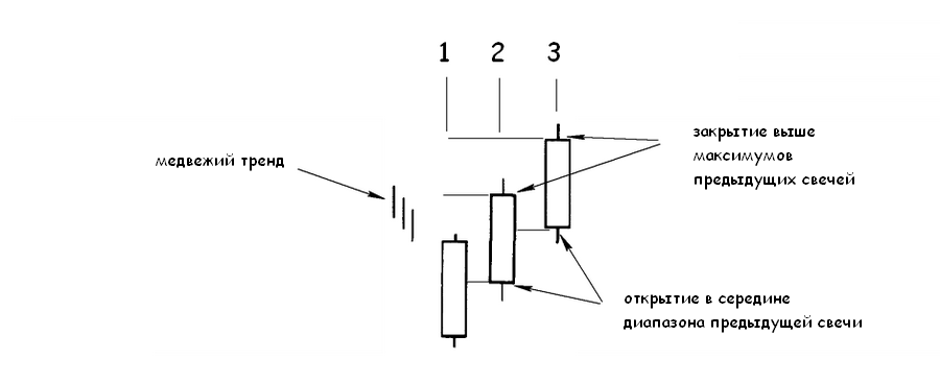

7. Три белых солдата (ака санпей)

Данная модель является бычьей, формируется при нисходящем тренде и состоит из 3-х длинных белых свечей (бычьих) таким образом, что закрытие каждой из них выше предыдущей. При этом желательно, чтобы открытие каждой из свечей происходило в середине диапазона предыдущей.

Критериями для идентификации данной модели являются:

- Наличие нисходящего тренда.

- Три длинных белых (бычьих) свечи с открытием в середине диапазона предыдущей, а также закрытием выше предыдущей

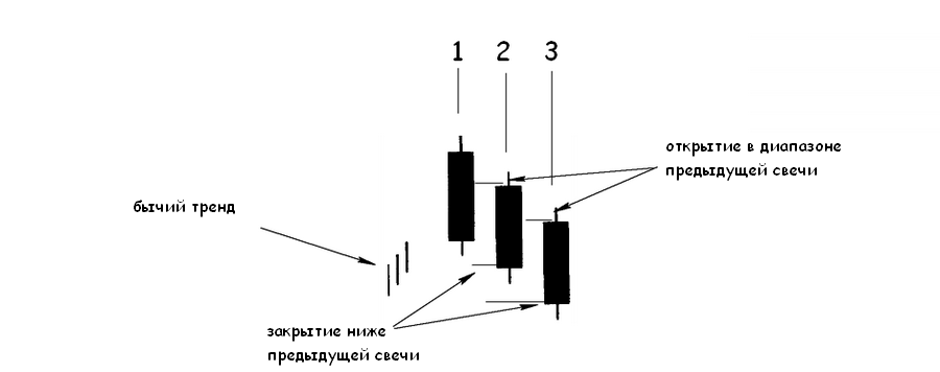

8. Три черные вороны (санба гарасу).

Данная разворотная модель является аналогом трех белых солдат. Модель состоит из 3-х длинных черных (медвежьих) свечей и возникает после бычего тренда. При этом открытие каждой из свечей находится в диапазоне предыдущей. А закрытие, ниже предыдущей свечи.

Критериями для идентификации данной модели являются:

- Наличие восходящего тренда.

- Три длинных черных (медвежих) свечи с открытием в середине диапазона предыдущей, а также закрытием выше предыдущей.

Основные модели продолжения.

Данные модели используются для анализа возможного продолжения текущего тренда.

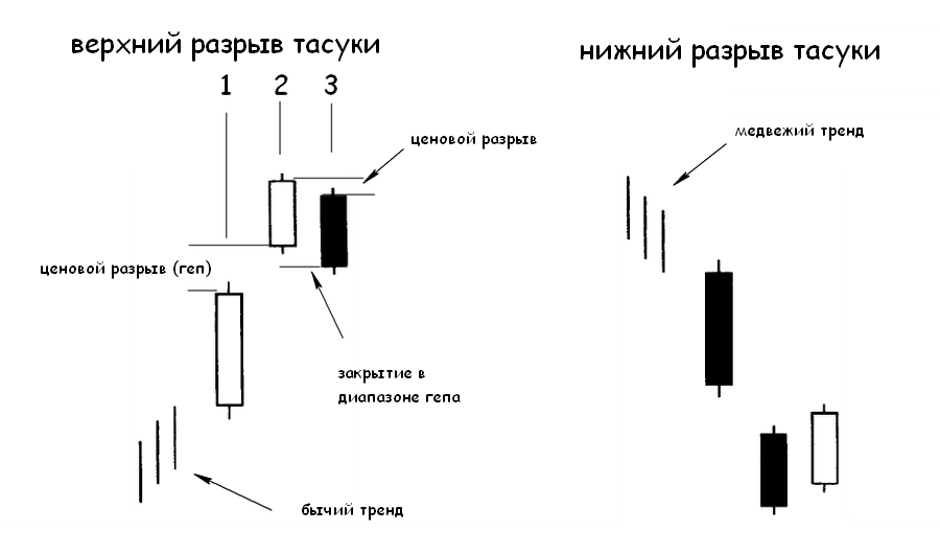

1. Верхний и нижний разрыв тасуки.

Данная модель состоит из 3-х свечей, которая в зависимости от предшествующего тренда, будет идентифицироваться, как верхний либо нижний разрыв тасуки.

Верхний разрыв тасуки относится к бычьей формации продолжения. При этом первые две свечи являются бычьими и между ними имеется разрыв (геп). 3-я свеча также имеет ценовой разрыв относительно 2-ой свечи. При этом открытие 3-ей свечи происходит ниже

закрытия 2-ой. Закрытие же 3-ей свечи происходит ниже открытия 2-ой. При этом область закрытия 3-ей свечи находится в зоне разрыва, расположенной между 1-ой и 2-ой свечами.

В случае нижнего разрыва тасуки, формация является медвежьей и образуется при нисходящем тренде, при появлении 2-х медвежьих свечей с ценовым разрывом между ними. После чего образуется бычья свеча таким образом, что ее открытие находится выше закрытия предыдущей. При этом закрытие последней свечи находится в области разрыва 2-х предыдущих свечей.

Критериями для идентификации данной модели являются:

- Наличие выраженного тренда. При этом имеются две свечи с гепом, в одном направлении с трендом.

- 3-я свеча отличается по направлению от 2-х предыдущих и открывается внутри тела 2-ой свечи.

- Закрытие 3-ей свечи происходит внутри гепа.

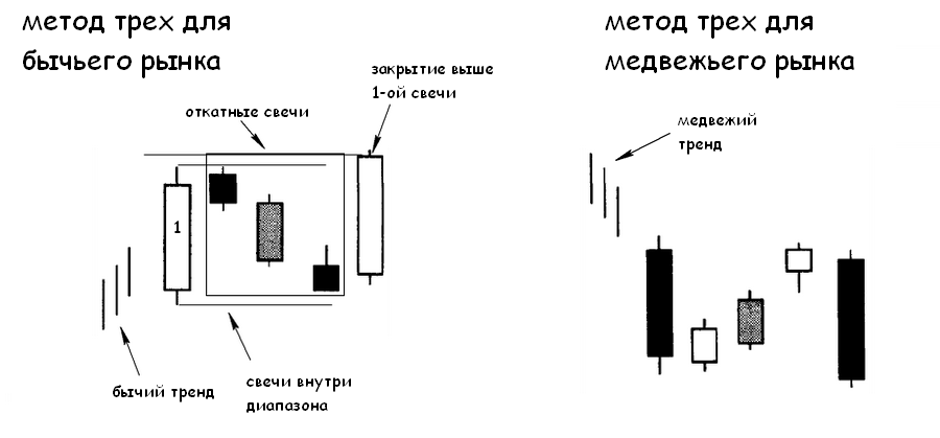

2. Метод трех (банаре санпоо одатекоми).

Данная модель продолжения состоит из 2-х длинных, направленных в сторону преобладающего тренда и нескольких откатных свечей, находящихся между ними. При этом откатные свечи являются противотрендовыми и не выходят за границы диапазона, ограниченного максимумом и минимумом 1-ой свечи.

Метод трех бывает, как бычий моделью продолжения, так и медвежий.

Критериями для идентификации данной модели являются:

1. 1-я длинная свеча направлена в сторону тренда.

2. Откатные свечи с маленькими телами, желательно противоположного цвета (направления). Находятся внутри диапазона 1-ой свечи.

3. Последняя свеча имеет закрытие в направление тренда, выше максимума 1-ой свечи для бычьей модели и ниже минимума для медвежьей.

На рисунке ниже представлен пример отработки данной модели.

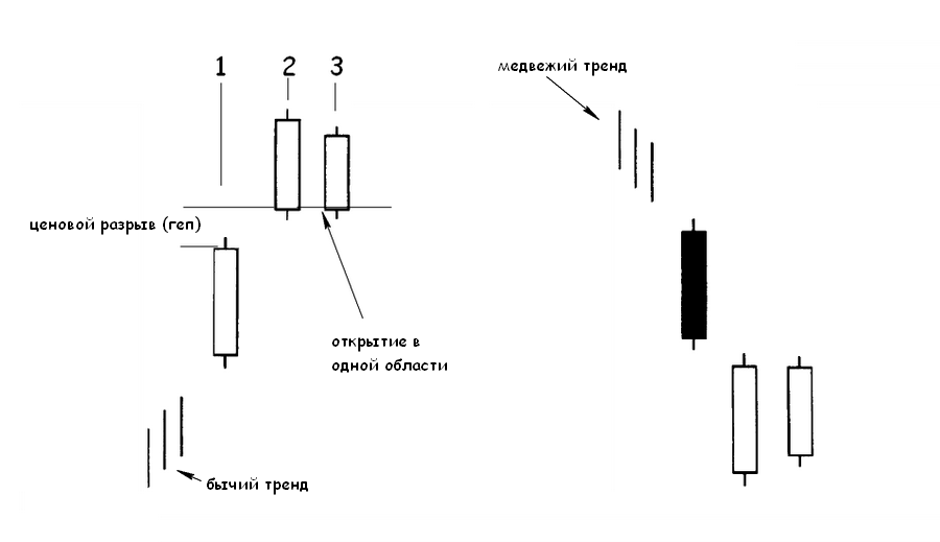

3. Смежные белые свечи (нараби ака).

Данная модель состоит из 3-х свечей. В случае бычьей модели все три свечи должны быть белыми (бычьими). Причем открытие 2-ой свечи происходит с разрывом относительно закрытия 1-ой. 3-я свеча так же должна иметь ценовой разрыв с закрытием 2-ой свечи.

При формировании медвежьей модели, 1-я свеча должна быть черной (медвежьей). При этом необходимо наличие ценовых разрывов между открытием 2-ой свечи и закрытием 1-ой. А так же между открытием 3-ей свечи и закрытием 2-ой.

Критериями для идентификации данной модели являются:

1. Ценовой разрыв в направлении тренда.

2. 2-я и 3-я свеча должна быть белой (бычьей).

3. Открытие 3-ей свечи, с разрывом в районе открытия 2-ой свечи.

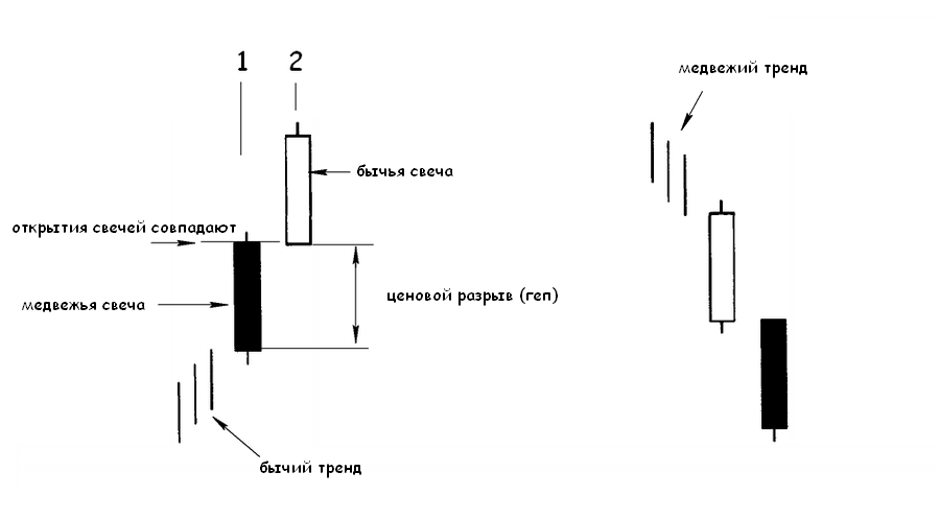

4. Разделяющиеся свечи (ики чигаи сен).

Данная модель продолжения состоит из 2-х свечей разного направления. При этом имеется ценовой разрыв между ними, таким образом, что цена открытия обеих свечей совпадает.

Для бычьей модели 1-я свеча должна быть медвежьей, а 2-я бычьей.

Для медвежьей модели 1-я свеча должна быть бычьей, а 2-я медвежьей.

Критериями для идентификации данной модели являются:

1. Наличие тренда.

2. 1-я свеча должна быть противотрендовой.

3. 2-я свеча по тренду.

4. Ценовой разрыв между закрытием 1-ой свечи и открытием 2-ой.

5. Цена открытия 2-ой и 1-ой свечи совпадает.

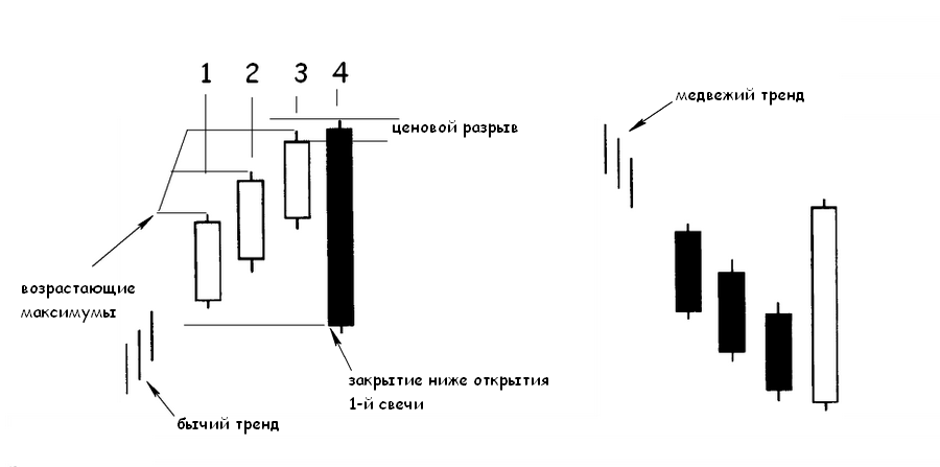

6. Тройной удар.

Данная модель состоит из 4-х свечей. При этом первые три свечи идут в сторону преобладающего тренда, а 4-я свеча является противотрендовой. При чем 4-я свеча должна перекрывать весь диапазон прошлых 3-х свечей.

Бычья модель тройного удара формируется путем 3-х белых (повышающихся) свечей, максимум каждой из которого находится выше предыдущего. 4-я свеча является черной (медвежьей), имеет ценовой разрыв, а также более высокий максимум относительно 3-ей. При этом закрытие 4-ой свечи происходит ниже открытия 1-ой.

Медвежья модель тройного удара формируется путем 3-х черных (понижающихся) свечей, минимум каждой из которых находится ниже предыдущего. 4-я свеча является белой (бычьей), имеет ценовой разрыв, а также более низкий минимум относительно 3-ей При этом закрытие 4-ой свечи происходит выше открытия 1-ой.

Критериями для идентификации данной модели являются:

1. Наличие тренда с комбинацией из 3-х свечей в сторону тенденции.

2. 4-я свеча является противотрендовой и перекрывает диапазон прошлых 3-х.

3. Закрытие четвертой свечи происходит ниже открытия первой - для бычьей модели, либо выше открытия - для медвежьей модели.

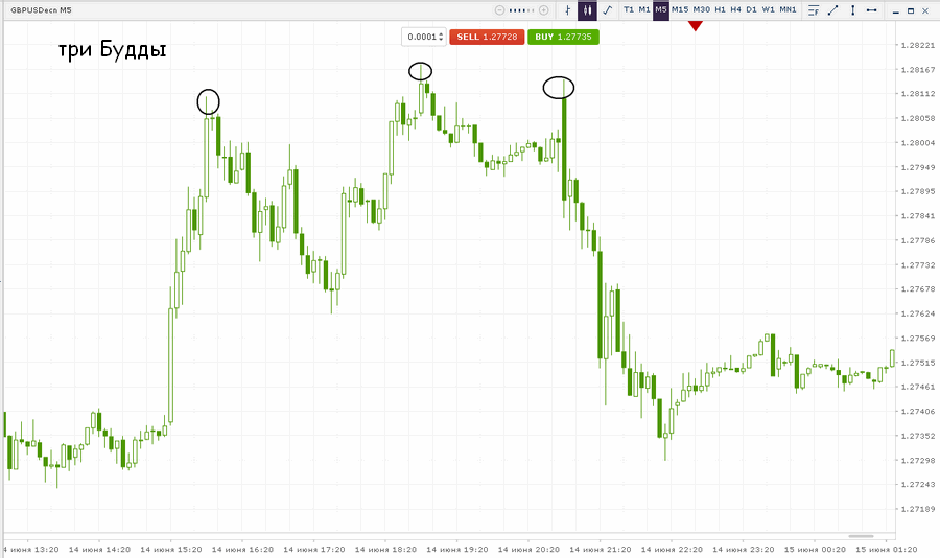

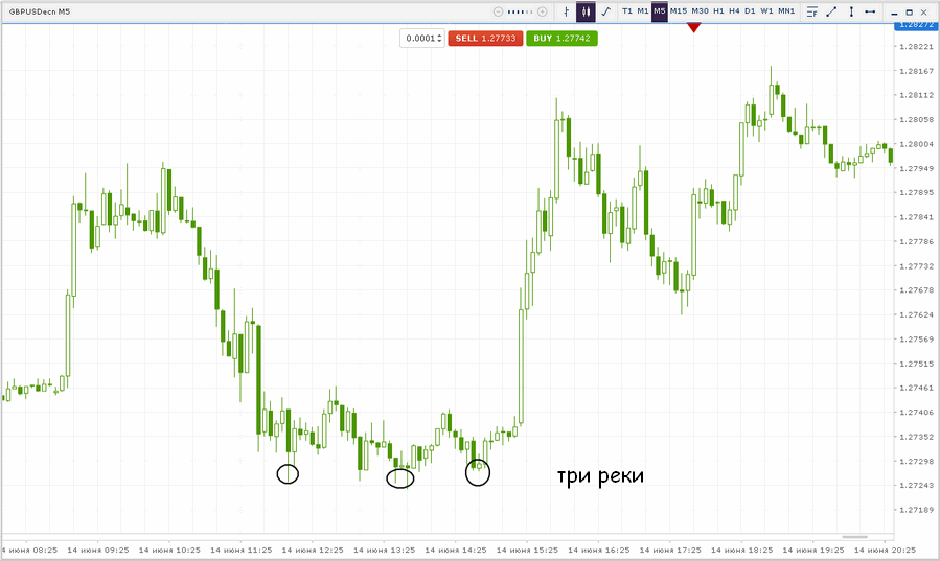

Кроме рассмотренных основных моделей разворота и продолжения, состоящих из нескольких свечей, существуют более обширные по своей структуре формации. Которые в свою очередь, могут охватывать от 50-и и более свечей. Данные модели дают понимание общего рыночного фона, не акцентируясь на отдельно-взятых свечах. Наиболее известными из подобных формаций являются:

Вершина «три Будды». Данная формация совпадает с классической тройной вершиной или с традиционной моделью «Голова и плечи».

Три реки. Данная формация совпадает с классическим тройным дном или с перевернутой моделью «Голова и плечи».

Итог.

Японские свечи, а также анализ на основе них, является одним из наиболее надежных и проверенных временем методов для оценки рыночной ситуации. Структура отдельных свечей и моделей дает возможность оценивать, как вели себя покупатели и продавцы в определенный момент времени. Кроме того, за счет обширных формаций, используя различные временные интервалы свечей, всегда можно оценить возможное развитие событий на рынке.

Данный текст можно обсудить на форуме перейдя по ссылке http://forum.mobius-soft.org/showthread.php?322-japonskie-svechi

中文

中文  English

English  العربي

العربي  Bahasa Indonesia

Bahasa Indonesia